降准降息一起来了 经济、物价、股市、楼市均需提振

分类:行业资讯 来源:泽平宏观 发布时间:2024-01-25

文:任泽平团队

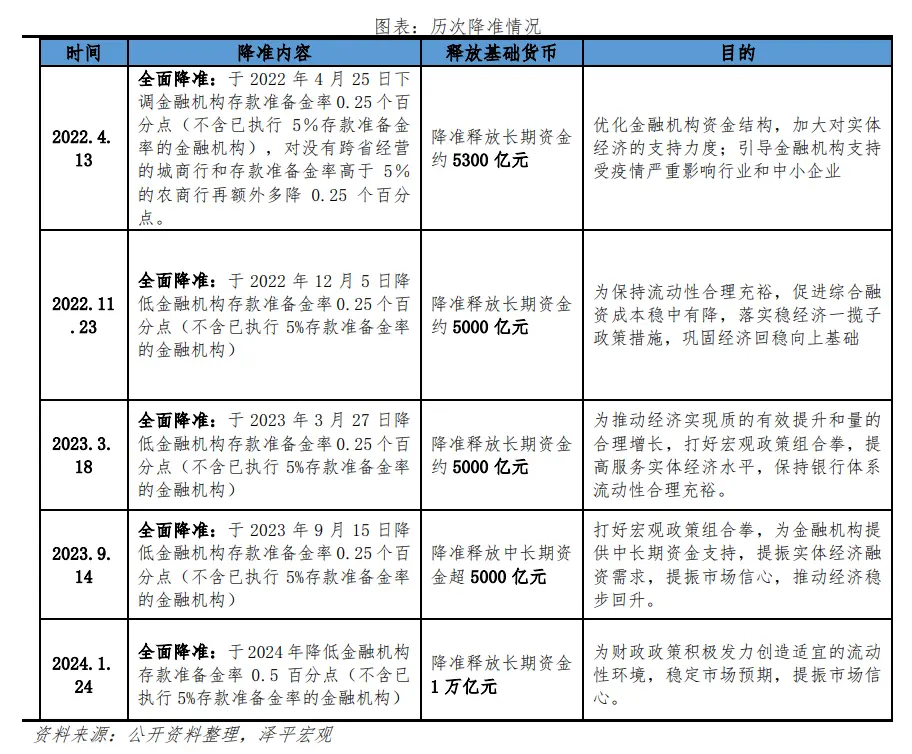

1月24日,央行行长潘功胜表示, 1月25日将下调支农支小再贷款、再贴现利率0.25个百分点,从2%下调到1.75%;将于2月5日下调存款准备金率0.5个百分点,向市场提供流动性1万亿元。

时隔4个月,市场终于迎来降准降息。

降准降息同时公布超出市场预期。全面降准将释放1万亿的长期资金,预计每年降低金融机构资金成本150亿;结构性降息,重点支持小微企业、民营企业和三农领域,在汇率和息差双重约束下释放宽松预期,信号意义更强,旨在提振信心,扭转预期。

近期政策密集发声。1月22日召开的国常会听取了资本市场运行情况及工作考虑的汇报,提出要采取更加有力有效措施,着力稳市场、稳信心。要增强宏观政策取向一致性,加强政策工具创新和协调配合,巩固和增强经济回升向好态势,促进资本市场平稳健康发展。

近期央行表示“当前宏观政策的空间和回旋余地大,资本市场稳定健康发展具备稳定基础。人民银行将强化货币政策工具的逆周期和跨周期调节力度,着力稳市场、稳信心,为包括资本市场在内的金融市场运行创造良好的货币政策环境”。证监会表示“建设以投资者为本的资本市场。”

我们近期倡导“全力拼经济”、“拉开新一轮经济提振计划的序幕”、“启动新基建”。只要我们把发展放在首要任务,全力拼经济,出台力度足够大的大规模经济复苏措施,提振民营经济信心,活跃资本市场,促进房地产软着陆,坚定不移的以经济建设为中心,中国经济有望步入复苏轨道。

1、原因:经济、物价、股市、楼市均需降准降息提振

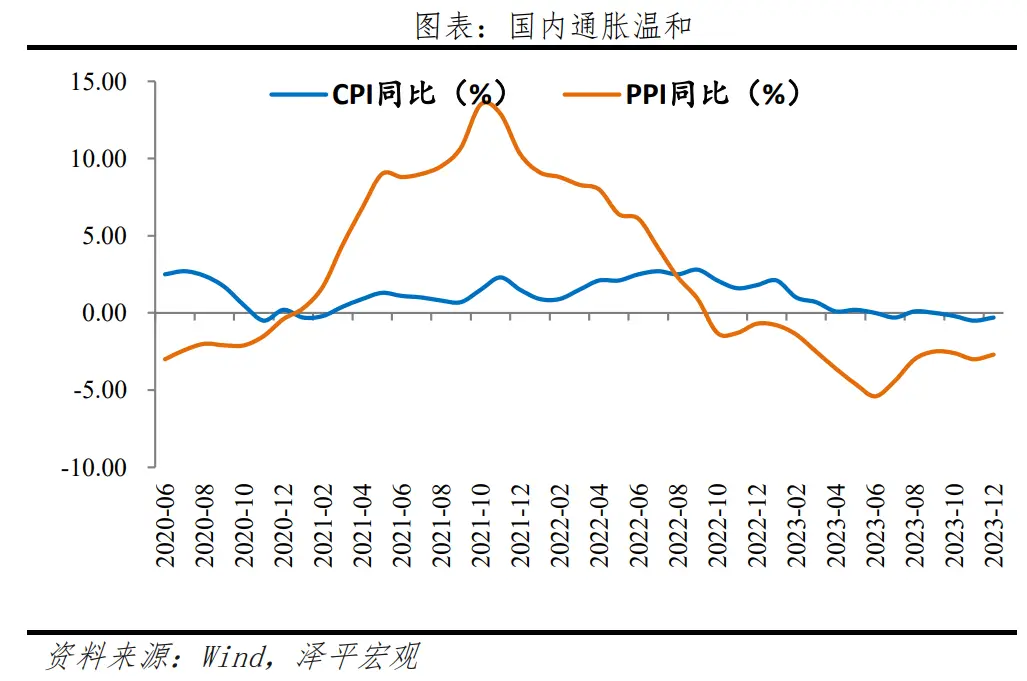

经济增长、物价、股市、楼市等均需降准降息提振信心。12月制造业PMI49%,持续处于荣枯线以下。CPI同比-0.3%,PPI同比-2.7%,连续三个月为负,表明有效需求不足。12月商品房销售面积和销售额同比分别为-12.7%和-17.1%,分别较11月下滑2.4和8.5个百分点。

此前市场有争论,货币政策有没有必要降息?根据经济学规律,物价连续三个月负增长,推升企业实际融资成本,降息降准必要性上升。降息一个很重要的作用就是降低居民、企业和地方债务的负担。不仅要降新增贷款利率,还应降存量的利率,轻装上阵,债务负担下降,居民愿意消费,企业愿意投资。还有就是降低房贷利率,此前首套房存量房贷利率下调是善政,未来可以考虑降低二套房的存量房贷利率,降低居民的利息支出负担,然后通过降准降低银行的负债成本。如此,消费和投资活力有望释放。

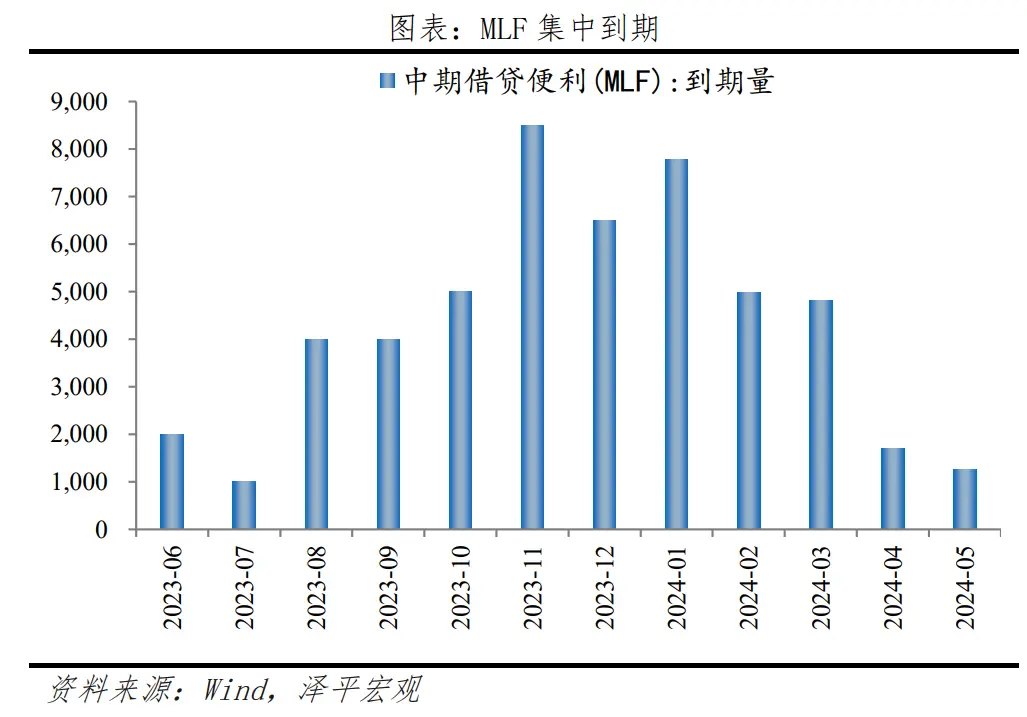

开年资金缺口较大,信贷开门红、财政发力等均需宽松流动性支持。虽然银行间资金面较为平稳,但即将到来资金需求高峰。一是财政发力,2024年提前批专项债蓄势待发,将对市场流动性造成扰动;二是银行信贷“开门红”,信贷投放将消耗准备金,三是2月MLF到期4810亿,3月MLF到期4990亿,MLF余额快速上升超过7万亿,均需流动性支持。此时降准将稳定市场对长期资金投放预期,缓解资金面压力,巩固经济恢复态势。

物价放缓,汇率压力减轻,对货币政策的掣肘缓解。物价较低为降准降息打开了空间。美联储降息预期升温,人民币汇率拉升,在岸人民币汇率升破7.17关口。降准降息巩固经济向好回升,人民币汇率将继续在合理均衡水平上稳定。

2、方式:全面降准,定向降息,释放万亿长期资金,降低银行负债成本

从宣告形式上看,相比此前一纸公告,本次降准降息在新闻发布会由央行行长直接公布,尚属首次。表明货币当局向市场直接传递宽松信号,提高沟通效率和透明度,提振市场信心。

从方式看,本次降准降息双管齐下,全面降准力度更大,宽松信号更明确;定向降息也表明降低融资成本的态度,有利于引导市场预期。

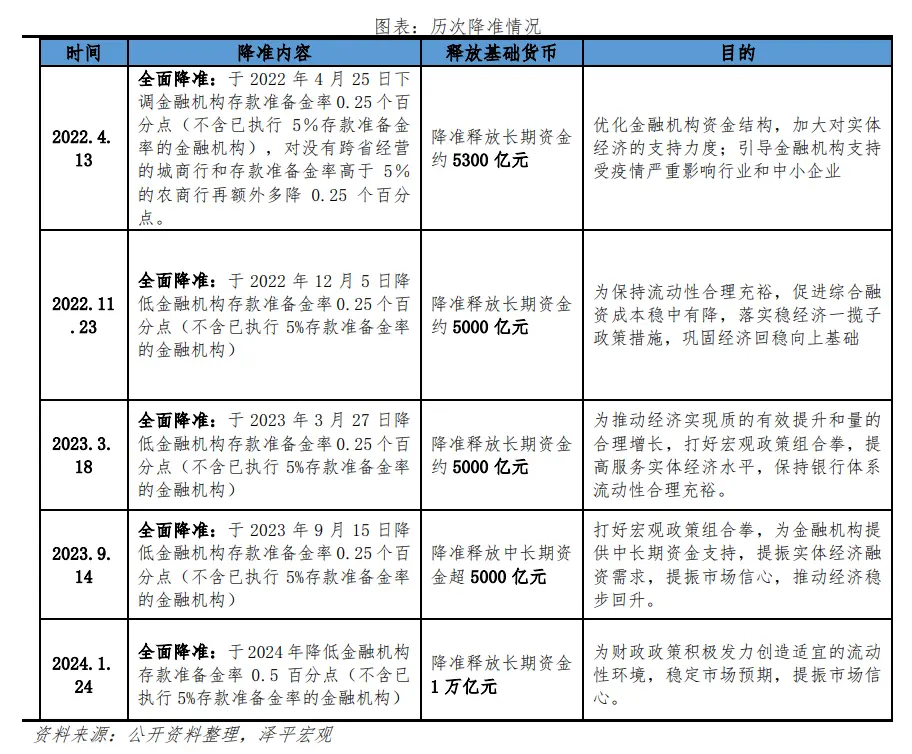

从量上看,本次降准0.5个百分点,一改2022年以来0.25个百分点的降准幅度,幅度超预期,预计释放长期资金1万亿元,能够满足资金面需求。

从价上看,本次降准预计每年降低金融机构资金成本150亿,缓解银行负债端和净息差压力,有利于增强银行支持实体经济、缓释风险的能力。

从落地间隔看,本次降准从公布到正式实施提前了12天,反映了加快提振信心。

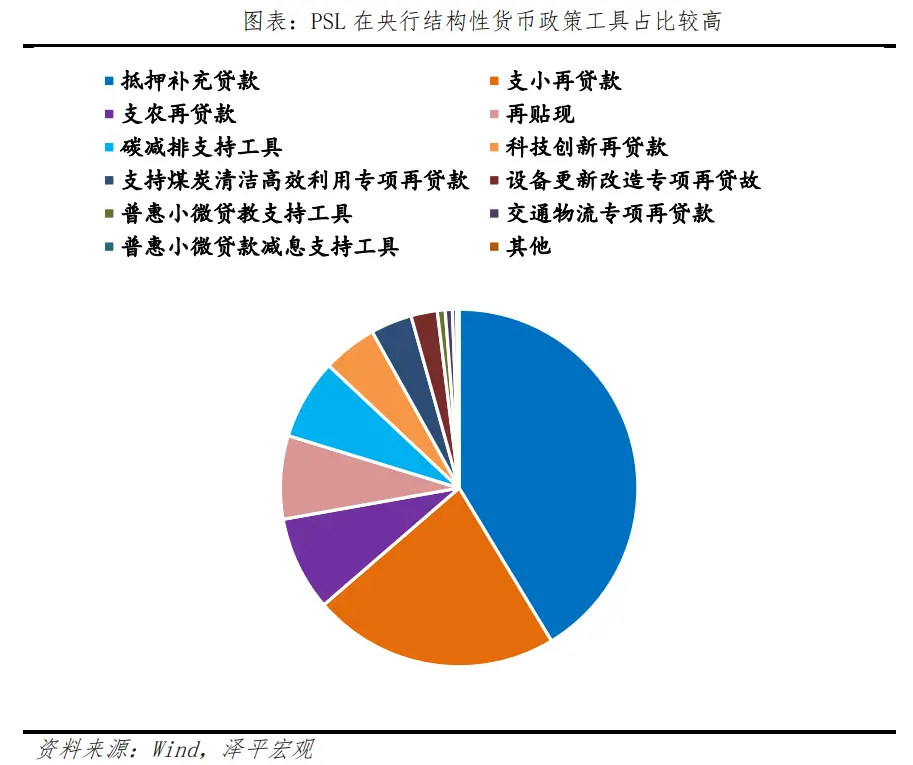

定向降息,主要顾虑汇率和息差约束,发力薄弱环节。时隔两年,央行再次降低支农支小再贷款、再贴现利率0.25个百分点。截至2023年9月以上三项工具规模约2.69万亿,占央行结构性工具38%,定向降息影响相对有限,重在发挥结构性工具作用,加大对民营企业、小微企业、三农领域的金融支持。

3、影响:释放流动性,缓解银行负债端压力,降低实体经济融资成本,利好股市、债市、房市

释放稳增长、稳预期信号。降准降息释放低成本流动性,有利于引导金融机构加大信贷投放,引导社会综合融资成本下降,提振企业投资,刺激居民消费,进而有望带动物价改善,有利于社会预期修复。

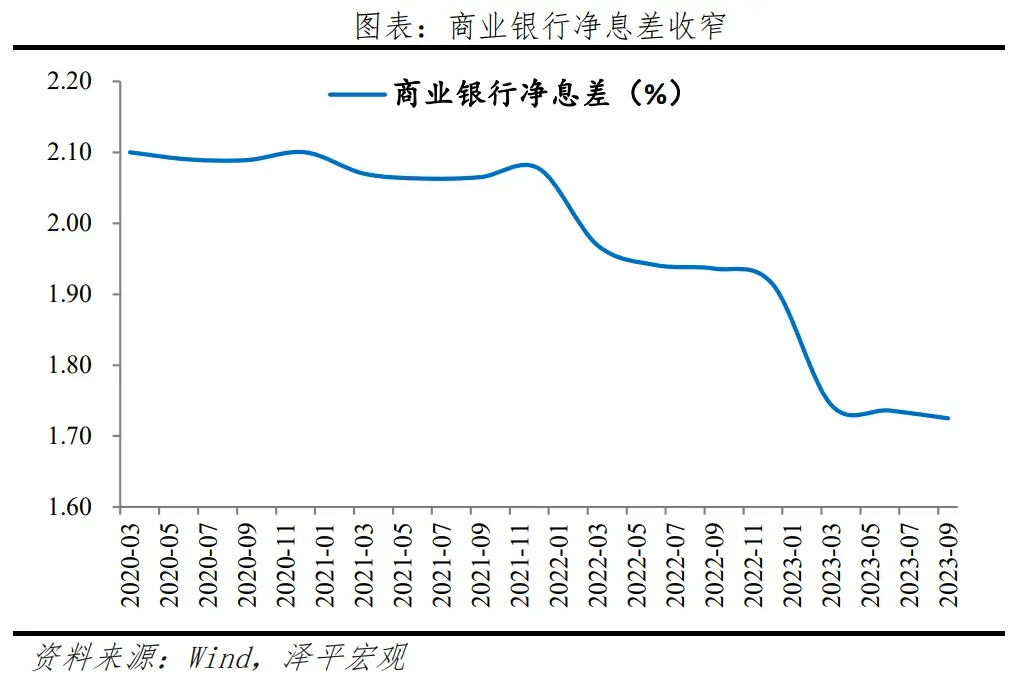

缓解银行负债端压力,防范化解金融风险。我国商业银行净息差和资产利润率持续下降,截至2023年第三季度,商业银行净息差仅1.73%,连续三个季度低于警戒线。降准能够释放大量零成本流动性,缓解银行负债端压力,维持商业银行平稳运营,增强商业银行支持实体经济的可持续性,防范金融风险。

降低实体经济融资成本。降准为金融机构提供低成本的长期资金,有利于金融机构加大信贷投放,降息能带动社会融资成本下降。降准降息有利于降低实体经济综合融资成本,改善融资需求,推动经济复苏。此外,降准降息释放稳增长信号,也有助于提振市场信心。

降准降息提振股市信心。股市是货币的晴雨表,本次降准降息释放大量流动性,引导融资成本降低,有利于提振企业盈利预期和企业估值。配合近期证监会提倡建设以投资者为主的资本市场,加快完善投资者保护的制度机制等政策,能有效提振投资者信心,提高投资意愿。

短期提振债券市场。降准降息有利于弥补银行流动性缺口,改善资金面压力,释放宽货币信号,提振债市信心。短期带动债券利率下行,中长期债市主线仍取决于经济基本面与房地产复苏进程。

助力房地产市场稳着陆。降准进一步释放稳地产积极信号,有利于降低房企融资难度,提振购房者信心。同时降准降息推动宏观经济稳中向好有利于带动房地产市场预期好转,配合近期房企融资政策、加快三大工程建设等一系列楼市组合拳,有利于房地产市场回稳。

人民币汇率持续拉升。短期看,美联储降息预期升温,人民币贬值的外部压力缓解。长期来看,人民币汇率根本上取决于经济基本面,宏观政策组合拳助力中国经济预期改善,人民币汇率长期坚挺。

4、展望:政策工具箱打开,降息终会到来

展望未来,货币政策保持稳健,配合财政政策,发力稳增长。中央经济工作会议提到稳健的货币政策要灵活适度、精准有效,要保持流动性合理充裕。近日央行行长在国新办新闻发布会上表示要加大宏观调控力度,强化逆周期和跨周期调节,巩固和增强经济回升向好态势,持续推动经济高质量发展。

总量上保持流动性合理充裕,继续综合运用存准准备金率、再贷款再贴现、公开市场操作等工具,保持流动性合理增长,为稳增长提供适宜的货币环境。

价格上兼顾利率和汇率内外均衡,当前物价水平较低,美联储货币政策转向,我国货币政策操作空间扩大,未来可进一步推动PSL降息等,推动综合融资成本稳中有降。

结构上注重提升效能,要更加注重处理好总量与结构、存量与增量的关系,盘活低效占用的金融资源。持续加大对重大战略、重点领域和薄弱环节的支持力度。用好专项再贷款、再贴现等结构性货币政策工具,促进科技创新、民营小微、先进制造、绿色发展和普惠养老。

未来货币政策工具箱有:1)降准降息、MLF续作、加大公开逆回购操作,维持流动性合理充裕;2)发挥存款利率市场化调整机制重要作用,推动企业融资和个人信贷成本下降;3)再贷款、再贴现等结构性货币政策工具,加大对普惠金融、绿色发展、科技创新、基础设施建设等国民经济重点领域和薄弱环节的支持力度。4)应急流动性金融工具,帮助地方缓释债务风险。5)除PSL外,用好政策性开发性金融工具和专项贷款工具等,重点发力基建项目,支持城中村、保障房、平急两用“三大工程”建设。6)必要时央行可创设新的结构性工具提供流动性支持。