【众说棉花】棉花政策利好 远期价格上涨可期

分类:行业资讯 来源:华安期货 发布时间:2023-04-18

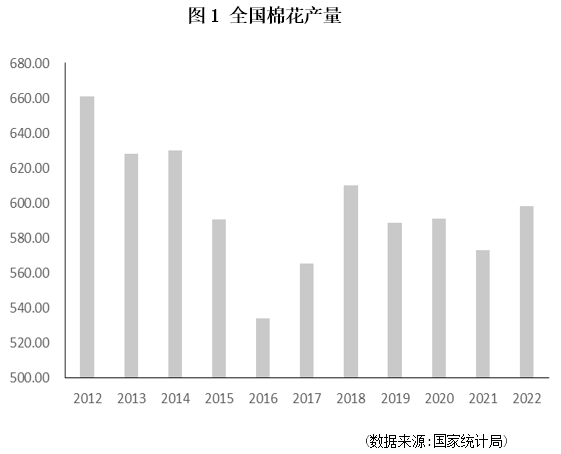

2023年4月14日,国家发改委发布新年度棉花目标价格政策实施措施,棉花目标价格水平依旧稳定在18600元/吨的水平,给予棉农定心丸。同时,政策中提出固定补贴产量措施,对新疆棉花以固定产量510万吨的水平进行补贴,这与之前政策规定略有不同。自2017年开始,对新疆享受目标价格补贴的棉花数量进行上限管理,超出上限的不予补贴。补贴数量上限为基期(2012—2014年)全国棉花平均产量的85%。根据国家统计局公布数据显示,2012-2014年全国棉花平均产量为640万吨,旧政策补贴数量上限为544万吨。

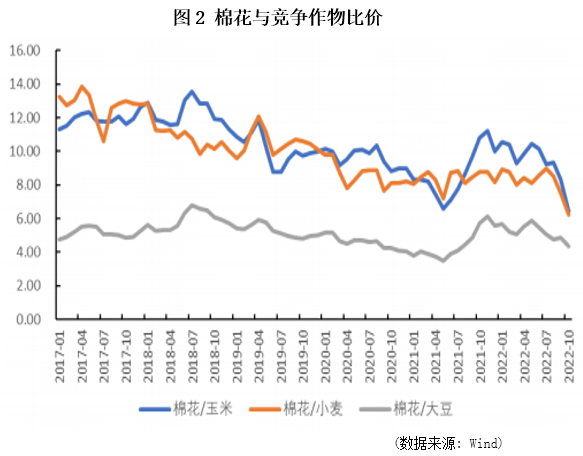

此次新政策中以510万吨固定产量进行补贴,较之前补贴数量下调34万吨。补贴数量的减少,在一定程度上将会降低棉农种植意愿。同时,通过观察棉花与竞争作物比价走势能够发现,棉花近年来的竞争优势也在逐步削减。前期棉农种植意愿调查结果显示新年度棉农种植意愿同比降低,而随着政策调低补贴产量,市场或将再次上调减产预期。固定数量补贴从政策面推动改变棉农盲目提高产量而忽视质量的局面;另一方面能够有效提高我国粮食与油料作物生产能力,对于维护我国的粮食安全将起到一定促进作用。

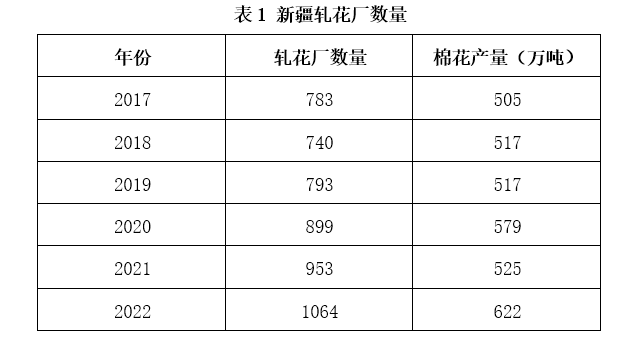

今年供应端收紧趋势基本已成定局,减产幅度的不确定性将是市场炒作的主要热点之一。与减产相伴相随的热点话题在于我国轧花厂产能过剩。2022年新疆轧花厂数量已超一千家,产能接近1200万吨,远超我国棉花产量。因固定成本的存在,轧花厂只有通过收购大量棉花用于加工产生增量经济效益才能弥补闲置产能的成本。由于轧花厂产能过剩问题依然未得到有效解决,今年由于种植意愿的明显减少而造成的产量预期减少,因此抢收问题或难避免,而这也从下方支撑新年度棉价,尤其是远月合约价格向上驱动力较强。

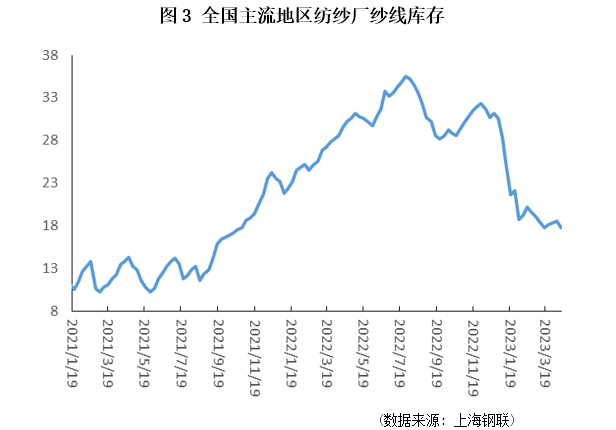

因前期原料价格下调,纺纱利润整体较为可观,部分企业生产高支纱净利润可达10%以上,而往年正常净利水平约为5%。虽然市场前期对于需求复苏较为看好;但自从3月下旬开始,广东布厂开机率基本已降低至年初的一半水平,新单跟进不足,大多订单只能维持到4月底,少数能延续到6月。部分企业因此对二季度市场表现略显悲观。对于棉纱线库存,出乎笔者的意料,不同于全国整体棉纱库存下降的趋势,广东地区公仓棉纱库存基本接近满库。进一步了解得知,该库存多为贸易商库存。同时,由于服装库存去库进程不显著,若后期新单衔接仍未有明显改观,棉纱生产商或主动压缩利润,则棉纱贸易商将有调价抛货可能。虽然贸易商进行棉纱累库的一部分原因在于对后市服装消费看好的预期,但现在其无疑是一柄达摩克利斯之剑。这也表明短中期棉价难以有较为显眼的起色。

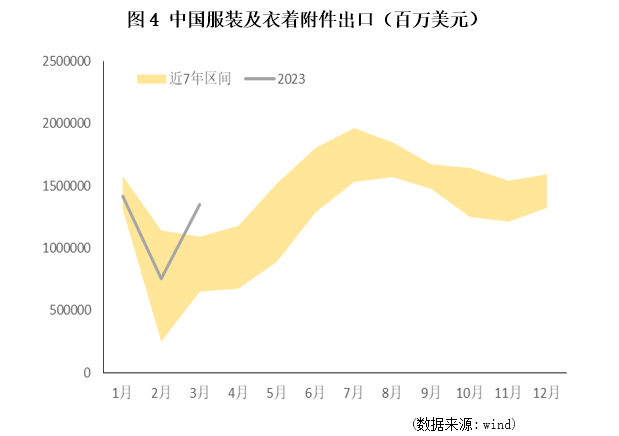

出口方面,市场普遍反映出口订单不及往年,但3月中国服装及衣着附件出口却达到近7年来的高点,令市场感到不可思议。理解这一变化,我们需要走出传统思维误区。我国传统主流出口地区以欧美为主,受到疆棉禁令的限制,对于直接出口欧美的订单大幅减少,这也与企业实际感受相同;但因“一带一路”的发展,以及中俄、中国与东盟联系的进一步深化,我国也在不断开拓新兴国外市场。

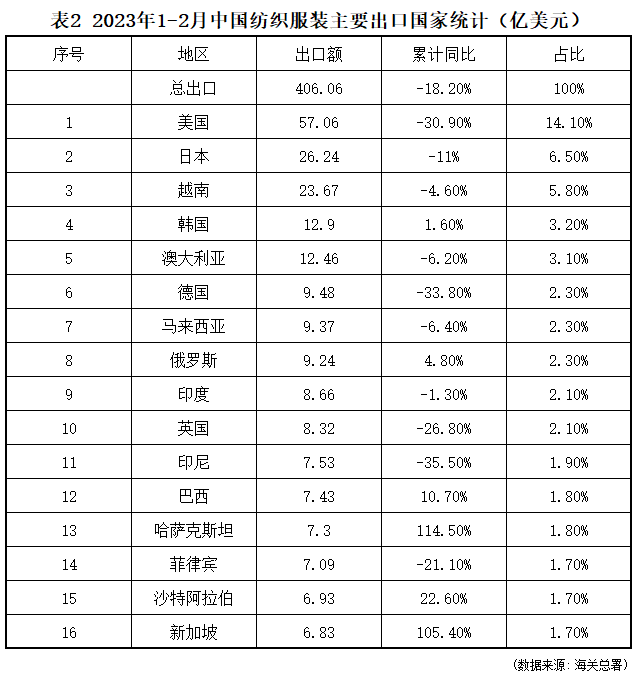

从2023年1-2月中国纺织服装主要出口国家能够看出,出口俄罗斯同比增4.8%,出口巴西同比增11%,出口沙特同比增23%,出口新加坡同比增105%,出口哈萨克斯坦同比增长114.5%,这表明我国在开拓新兴国外市场取得了较为明显的进展。对于外贸企业层面而言,我国大多外贸企业海外客户聚集于欧美地区,短期内难以批量转化为新兴市场客户,故出口数据和市场整体反映存在一定的差距。除上述原因之外,因前期积压的订单集中在年后发货,这也是导致我国3月出口数据亮眼的原因之一。从这一角度来看,后续出口会继续存在这一支撑,但未必会重现3月领跑同期水准的局面。

对于后市运行逻辑,需重点关注新单跟进情况,这关系到棉价上行驱动力是否充沛。若6月前后新单衔接顺利,配合新棉减产及抢收炒作因素的共振下,远月合约或将势如破竹,向“政策价”靠拢。若新单跟进表现不佳,则棉价中期在坯布端库存压力的传导作用下或小幅下跌;但抢收预期尤在,在宏观面稳定的前提下,对于远期棉价依然较为乐观。